PROPOSAL SKRIPSI

Diajukan guna melengkapi syarat-syarat untuk

mencapai

gelar setara Sarjana Muda Jurusan Akuntansi

Jenjang Strata Satu

Fakultas Ekonomi Universitas Gunadarma

Disusun Oleh :

Nama : Lita Lestari

NPM : 24210055

Kelas : 4EB10

Jurusan : Akuntansi

FAKULTAS

EKONOMI

UNIVERSITAS

GUNADARMA

DEPOK

2013

BAB

I

PENDAHULUAN

1.1

Latar

Belakang Masalah

Perkembangan

ekonomi diartikan sebagai suatu proses kegiatan yang dilakukan oleh suatu

bangsa dalam upaya untuk meningkatkan pendapatan dan kesejahteraan yang

dilakukan secara terus-menerus dalam jangka waktu yang panjang. Kesejahteraan

penduduk Indonesia dapat dikatakan masih tergolong rendah. Lapangan kerja yang

menjadi wadah bagi penduduk untuk meningkatkan kesejahteraan pun belum mampu

untuk menampung seluruh angkatan kerja yang ada.

Bank

mempunyai peranan penting bagi perkembangan dan kemajuan dalam suatu negara. Bank

adalah lembaga yang berperan sebagai perantara keuangan (financial

intermediary) antara pihak yang memiliki dana dan pihak yang memerlukan dana,

serta sebagai lembaga yang berfungsi memperlancar lalu lintas pembayaran.

Falsafah yang mendasari kegiatan usaha bank adalah kepercayaan masyarakat. Hal

tersebut tampak dalam kegiatan pokok bank yang menerima simpanan dari

masyarakat dalam bentuk giro, tabungan, serta deposito berjangka dan memberikan

kredit kepada pihak yang memerlukan dana.

Apabila

fungsi diatas tidak dapat berjalan sebagaimana mestinya, maka akan menggangu pertumbuhan

ekonomi suatu negara. Karena peran lembaga keuangan dalam perekonomian

sangatlah dominan. Hampir semua kegiatan perekonomian masyarakat membutuhkan

bank dengan fasilitas kreditnya.

Menurut

UU No.7 tahun 1992 tentang perbankan, kredit adalah penyediaan uang berdasarkan

persetujuan atau kesapakatan pinjam- meminjam antara bank dengan pihak lain

yang mewajibkan pihak peminjam untuk melunasi utangnya setelah jangka waktu

tertentu dengan pemberian bunga. Pemberian kredit merupakan aktifitas utama

sebuah bank. Kredit modal kerja adalah salah satu kredit yang disalurkan oleh

bank yang digunakan untuk keperluan meningkatkan produksi dalam operasionalnya.

Dana pihak ketiga menjadi sumber dana terbesar bank yang dihimpun dari

tabungan, deposito, dan giro. Tingkat suku bunga kredit diberikan oleh bank

kepada pihak peminjam sebagai imbalan atau keuntungan bagi bank. Non performing

loan menggambarkan prosentase kredit yang sulit dalam pembayarannya. Tingkat

inflasi adalah suatu kenaikan harga-harga secara terus-menerus. Tingkat resiko

kredit menggambarkan resiko ketidakpastian yang akan menimbulkan spekulasi, dan

setiap usaha yang berupa spekulasi akan mengandung resiko yang tinggi karena

segala sesuatunya tidak dapat direncanakan terlebih dahulu dengan baik.

Berdasarkan

penelitian Muammil Sun’an dan David Kaluge (2007), dan penelitian Mohammad

Hasanudin dan Prihatiningsih (2008), kedua penelitian tersebut menghasilkan

kesimpulan yang sama yaitu Dana Pihak Ketiga (DPK) berpengaruh positif terhadap

penyaluran kredit, tetapi pada Suku Bunga Kredit kedua penelitian tersebut

menghasilkan kesimpulan yang berbeda yaitu dalam penelitian Muammil Sun’an dan

David Kaluge (2007) suku bunga kredit berpengaruh positif terhadap penyaluran

kredit sedangkan dalam penelitian Mohammad Hasanudin dan Prihatiningsih (2008)

suku bunga kredit berpengaruh negatif tetapi tidak signifikan terhadap

penyaluran kredit. Begitu pula dengan Tingkat Inflasi, kedua penelitian

tersebut menghasilkan kesimpulan yang berbeda pula seperti dalam penelitian

Muammil Sun’an dan David Kaluge (2007) tingkat inflasi berpengaruh negatif

terhadap penyaluran kredit sedangkan dalam penelitian Mohammad Hasanudin dan

Prihatiningsih (2008) tingkat inflasi berpengaruh positif tetapi tidak

signifikan terhadap penyaluran kredit.

Dari

kedua penelitian tersebut, terdapat perbedaan hasil kesimpulan yang

mempengaruhi penyaluran kredit. Oleh karena itu, dari pertimbangan tersebut

penelitian ini mengambil lima variabel bebas yaitu Dana Pihak Ketiga, Tingkat

Suku Bunga Kredit, Non Performing Loan, Tingkat Inflasi, dan Tingkat Resiko

Kredit. Sedangkan variabel terikatnya adalah Penyaluran Kredit Modal Kerja.

Berdasarkan

latar belakang masalah diatas, penulis bermaksud melakukan penelitian dengan

judul “ANALISIS PENGARUH DANA PIHAK

KETIGA, TINGKAT SUKU BUNGA KREDIT, NON PERFORMING LOAN, TINGKAT INFLASI, DAN

TINGKAT RESIKO KREDIT TERHADAP PENYALURAN KREDIT MODAL KERJA (Studi Kasus Pada

Bank Persero)”.

1.2

Rumusan

Masalah

Berdasarkan

latar belakang masalah yang telah diuraikan di atas, maka penulis membuat suatu

rumusan masalah sebagai berikut :

1. Apakah

dana pihak ketiga, tingkat suku bunga kredit, non performing loan, tingkat

inflasi dan tingkat resiko kredit secara simultan mempunyai pengaruh signifikan

terhadap penyaluran kredit modal kerja?

2. Dari

faktor-faktor yang diteliti, faktor manakah yang berpengaruh signifikan secara

parsial terhadap penyaluran kredit modal kerja?

3. Berapa

besar pengaruh koefisien determinasi (Adjusted R2) yang dapat

dijelaskan dari faktor-faktor yang diteliti terhadap penyaluran kredit modal

kerja?

1.3

Batasan

Masalah

Dalam

menentukan hasil yang dituju maka perlu pembatasan dalam hal :

1. Penyaluran

kredit modal kerja sebagai variabel terikat dan yang menjadi variabel bebas

dalam penelitian ini adalah dana pihak ketiga, tingkat suku bunga kredit, non

performing loan, tingkat inflasi, dan tingkat resiko kredit.

2. Untuk

periode yang digunakan penelitian ini dimulai tahun 2005-2012 secara tahunan.

3. Unit

analisis yang digunakan adalah jenis kelompok bank persero yaitu, PT Bank

Mandiri (Persero) Tbk, PT Bank Negara Indonesia (Persero) Tbk, PT Bank Rakyat

Indonesia (Persero) Tbk, PT Bank Tabungan Negara (Persero) Tbk.

1.4

Tujuan

Penelitian

Dalam

penelitian ini tujuan yang ingin dicapai adalah :

1. Untuk

mengetahui apakah dana pihak ketiga, tingkat suku bunga kredit, non performing

loan, tingkat inflasi, dan tingkat resiko kredit secara simultan mempunyai

pengaruh signifikan terhadap penyaluran kredit modal kerja.

2. Untuk

mengetahui faktor manakah yang mempunyai pengaruh signifikan secara parsial

terhadap penyaluran kredit modal kerja.

3. Untuk

mengetahui besarnya pengaruh koefisien determinasi (Adjusted R2)

yang dapat dijelaskan dari faktor-faktor yang diteliti terhadap penyaluran

kredit modal kerja.

1.5

Manfaat

Penelitian

Manfaat

yang diperoleh dari penelitian ini adalah sebagai berikut :

1. Bagi

dunia akademis, penelitian ini diharapkan dapat memberikan kontribusi terhadap

pengembangan literatur akuntansi dan memperkaya referensi bagi pembaca.

2. Bagi

dunia praktis, hasil penelitian ini dapat memberikan masukan berupa gambaran

historis bagi perbankan untuk pengambilan keputusan dalam penyaluran kredit.

3. Bagi

peneliti selanjutnya, penelitian ini dapat menjadi bahan perbandingan untuk

mengadakan penelitian lebih lanjut dengan penyaluran kredit lainnya.

1.6

Metode

Penelitian

1.6.1

Obyek

Penelitian

Obyek

penelitian yang dipergunakan penulis untuk penelitian ini adalah perbankan yang

masuk jenis kelompok bank persero yaitu PT Bank Mandiri (Persero) Tbk, PT Bank

Negara Indonesia (Persero) Tbk, PT Bank Rakyat Indonesia (Persero) Tbk, dan PT

Bank Tabungan Negara (Persero) Tbk.

1.6.2

Data

yang Digunakan

Dalam

penulisan ini penulis mendapatkan dan menggunakan data sekunder sebagai berikut

:

1. Ikhtisar

laporan keuangan selama periode 2005-2012 yang telah diaudit berupa dana pihak

ketiga, non performing loan, tingkat resiko kredit, dan penyaluran kredit modal

kerja.

2. Rangkuman

daftar tingkat suku bunga kredit modal kerja periode 2005-2012

3. Rangkuman

data inflasi periode 2005-2012

1.6.3

Metode

Pengumpulan Data

Untuk

mendapatkan data serta informasi yang lengkap, tepat, dan akurat sebagai dasar

dari penulisan ilmiah ini, maka penulis menggunakan dua metode penelitian :

1. Penelitian

Lapangan (Field Research)

Metode yang dipergunakan penulis

dalam mendapatkan data yang diperoleh dari Bank Indonesia serta website: www.bi.go.id

dan jurnal ekonomi yang terkait dengan bahasan ini.

2. Studi

Pustaka (Library Research)

Melalui metode ini penulis berusaha

mengumpulkan data teoritis yang bersumber dari buku-buku, literature maupun

bacaan-bacaan lainnya yang berhubungan dengan penulisan ilmiah ini, sehingga

diperoleh gambaran tentang data yang berkaitan dengan pembahasan dalam

penulisan ilmiah ini.

BAB

II

LANDASAN

TEORI

2.1 Pengertian

Bank

Pengertian

bank adalah lembaga keuangan yang kegiatan utamanya adalah menghimpun dana dari

masyarakat dan menyalurkannya kembali dana tersebut ke masyarakat serta

memberikan jasa bank lainnya. Peranan utama bank sebagai financial intermediate

maupun institute of development, atau memberi tekanan bahwa usaha utama bank

adalah menghimpun dana dalam bentuk simpanan yang merupakan sumber dana bank

dan dari segi penyaluran dananya, sehingga bank tidak hanya memperoleh

keuntungan yang besar bagi pemilik tetapi juga lebih diarahkan kepada

peningkatan taraf hidup masyarakat. Hal tersebut merupakan komitmen baik setiap

bank yang menjalankan usahanya di Indonesia.

Sumber

dana bank atau darimana bank mendapatkan dana untuk keperluan operasionalnya

dibedakan menjasi 3 sumber, yaitu:

1. Dana

yang berasal dari modal sendiri

Sumber dana ini sering disebut

sumber dana pihak pertama yaitu dana yang berasal dari dalam bank, baik

pemegang saham maupun sumber lain.

2. Dana

yang berasal dari pinjaman

Sumber dana ini sering disebut

sumber dana pihak pertama yaitu dana yang berasal dari dalam bank, baik

pemegang saham maupun sumber lain.

3. Dana

yang berasal dari masyarakat

Sumber dana ini sering disebut

sumber dana pihak ketiga yaitu sumber dana yang berasal dari masyarakat sebagai

nasabah dalam bentuk simpanan giro, tabungan, dan deposito.

Berdasarkan pasal 5 Undang – Undang No. 10 Tahun

1998 tentang Perubahan Undang - Undang No. 7 Tahun 1992 mengenai perbankan,

terdapat dua jenis bank berdasarkan undang-undang, yaitu:

1. Bank

Umum adalah bank yang dalam pengumpulan dananya terutama menerima simpanan dalam

bentuk tabungan, deposito, dan giro dalam usahanya terutama dalam memberikan

kredit jangka pendek.

2. Bank

Pengkreditan Rakyat adalah bank yang melaksanakan kegiatan usaha secara

konvensional atau berdasarkan prinsip syariah yang dalam kegiatannya tidak

memberikan jasa dalam lalu lintas pembayaran.

2.2 Kredit

Menurut

UU No.7 tahun 1992 tentang perbankan, kredit adalah penyediaan uang atau

tagihan yang dapat dipersamakan dengan itu, berdasarkan persetujuan atau

kesepakatan pinjam-meminjam antara bank dengan pihak lain yang mewajibkan pihak

peminjam untuk melunasi utangnya setelah jangka waktu tertentu dengan pemberian

bunga, imbalan atau pembagian hasil keuntungan. Secara umum merupakan suatu

pemberian prestasi oleh suatu pihak ke pihak lain dan prestasi itu akan

dikembalikan disuatu masa atau waktu tertentu yang akan disertai bunga. Sebagai

perantara keuangan, bank akan melakukan penghimpunan dana dari masyarakat yang

surplus dana dalam berbagai bentuk simpanan. Kemudian bank akan membayar bunga

kepada nasabahnya dan menyalurkan dalam bentuk kredit.

Proses

kredit dilakukan secara hati-hati oleh bank dengan maksud untuk mencapai sasaran

dan tujuan pemberian kredit. Ketika bank menetapkan keputusan pemberian kredit

maka sasaran yang hendak dicapai adalah aman, terarah, dan menghasilkan

pendapatan. Aman dalam arti bahwa bank akan dapat menerima kembali nilai

ekonomi yang telah diserahkan, terarah maksudnya adalah bahwa penggunaan kredit

harus sesuai dengan perencanaan kredit yang telah ditetapkan, dan menghasilkan.

Berarti pemberian kredit tersebut harus memberikan kontribusi pendapatan bagi

bank, perusahaan debitur, dan masyarakat umumnya (Taswan, 2006).

2.2.1

Jenis-jenis

Kredit

Secara

umum jenis-jenis kredit dapat dilihat dari berbagai segi antara lain (Kasmir,

2006) :

1. Dilihat

dari Segi Kegunaan

a. Kredit

Investasi, yaitu kredit yang biasanya digunakan untuk keperluan perluasan usaha

atau membangun proyek atau kredit baru dimana pemakaiannya untuk suatu periode

yang relatif lama dan biasanya kegunaan kredit ini adalah untuk kegiatan utama

suatu perusahaan.

b. Kredit

Modal Kerja, merupakan kredit yang digunakan untuk keperluan meningkatkan produksi

dalam operasionalnya. Contoh kredit modal kerja ini diberikan untuk membeli

bahan baku, membayar gaji pegawai atau biaya-biaya lainnya yang berkaitan

dengan proses produksi perusahaan. KMK merupakan kredit yang digunakan untuk

mendukung kredit investasi yang sudah ada.

2. Dilihat

dari Segi Tujuan Kredit

a.

Kredit Produktif

Kredit yang digunakan untuk

meningkatkan usaha atau produksi atau investasi. Kredit ini diberikan untuk

menghasilkan barang atau jasa. Sebagai contohnya kredit untuk membangun pabrik

yang nantinya akan menghasilkan barang dan kredit pertanian akan menghasilkan

produk pertanian, kredit pertambangan akan menghasilkan hasil tambang atau

kredit industri akan menghasilkan barang industri.

b.

Kredit Konsumsi

Kredit yang digunakan untuk

dikonsumsi secara pribadi. Dalam kredit ini tidak ada pertambahan barang dan

jasa yang dihasilkan, karena memang untuk digunakan atau dipakai seseorang atau

badan usaha. Sebagai contoh kredit untuk perumahan, kredit mobil pribadi,

kredit perabotan rumah dan kredit konsumtif lainnya.

c.

Kredit Perdagangan

Kredit yang diberikan kepada

pedagang dan digunakan untuk membiayai aktivitas dan perdagangannya seperti

untuk membeli barang dagangan yang pembayarannya diharapkan dari hasil

penjualan barang dagangan tersebut. Kredit ini sering diberikan kepada supplier

atau agen-agen perdagangan yang akan membeli barang dalam jumlah besar. Contoh

kredit ini misalnya kredit ekspor dan impor.

3. Dilihat

dari Segi Jangka Waktu

a. Kredit

Jangka Pendek

Kredit yang memiliki jangka waktu

kurang dari 1 tahun atau paling lama 1 tahun dan biasanya digunakan untuk

keperluan modal kerja. Contohnya untuk peternakan, misalnya kredit peternakan

ayam atau jika untuk pertanian misalnya untuk tanaman padi atau jagung.

b. Kredit

Jangka Menengah

Kredit yang memiliki jangka waktu

berkisar antara 1 tahun sampai dengan 3 tahun dan biasanya kredit ini digunakan

untuk melakukan investasi. Sebagai contoh kredit untuk pertanian seperti apel

atau peternakan sapi.

c. Kredit

Jangka Panjang

Kredit yang masa pengembaliannya

paling panjang. Kredit jangka panjang waktu pengembaliannya di atas 3 tahun

atau 5 tahun. Biasanya kredit ini untuk investasi jangka panjang seperti

perkebunan karet, kelapa sawit atau manufaktur dan untuk kredit konsumtif

seperti kredit perumahan.

Dalam prakteknya,

bank dapat pula hanya mengklasifikasikan kredit menjadi hanya jangka panjang

dan jangka pendek. Untuk jangka waktu maksimal 1 tahun dianggap jangka pendek

dan di atas 1 tahun di anggap jangka panjang.

4. Dilihat

dari Segi Jaminan

a. Kredit

dengan Jaminan

Kredit yang diberikan dengan suatu

jaminan. Jaminan tersebut dapat berbentuk barang berwujud, tidak berwujud dan

jaminan orang. Artinya setiap kredit yang diberikan akan dilindungi minimal

senilai jaminan atau untuk kredit tertentu harus melebihi jumlah kredit yang

diajukan si calon debitur.

b. Kredit

Tanpa Jaminan

Kredit yang diberikan tanpa jaminan

barang atau orang tertentu. Kredit jenis ini diberikan dengan melihat prospek

usaha, karakter serta loyalitas atau nama baik si calon debitur selama

berhubungan dengan bank atau pihak lain.

2.2.2

Prinsip

Pemberian Kredit

Menurut Rachmat Firdaus (2004), bahwa

dalam pemberian kredit dibutuhkan perhitungan-perhitungan yang mendalam yang

meliputi berbagai prinsip, asas, atau persyaratan tertentu meskipun dalam kenyataannya

hal tersebut tidak dapat dengan mudah ditetapkan oleh bank. Terdapat tiga

konsep tentang prinsip-prinsip atau azas dalam pemberian kredit bank secara

sehat, antara lain sebagai berikut :

1. Prinsip-Prinsip 5C

a. Character (watak atau kepribadian)

Character merupakan salah satu

pertimbangan terpenting dalam memutuskan pemberian kredit. Bank harus yakin

bahwa peminjam mempunyai tingkah laku yang baik dan bersedia melunasi hutangnya

pada waktu yang telah ditentukan. Dan untuk mengetahui watak debitur ini

tidaklah semudah yang dibayangkan, terutama untuk debitur yang baru pertama

kali.

b. Capacity (kemampuan)

Pihak

bank harus mengetahui dengan pasti kemampuan calon debitur dalam menjalankan

usahanya karena menentukan besar kecilnya pendapatan atau penghasilan

perusahaan di masa yang akan datang.

c. Capital (Modal)

Prinsip ini menyangkut berapa banyak dan

bagaimana struktur modal yang dimiliki oleh calon debitur. Yang dimaksud dengan

struktur permodalan di sini adalah tingkat likuiditas modal yang telah ada,

apakah dalam bentuk uang tunai, harta yang mudah diuangkan, atau benda lain

seperti bangunan.

d. Condition of Economy (Kondisi Ekonomi)

Prinsip

kondisi ekonomi ini terkait dengan sektor usaha calon debitur, apakah terkait

langsung, serta prospek usaha tersebut di masa yang akan datang.

e. Collateral

(Jaminan atau Agunan)

Jaminan

atau agunan merupakan harta benda milik debitur atau pihak ketiga yang diikat

sebagai agunan andaikata terjadi ketidakmampuan debitur tersebut untuk

menyelesaikan hutangnya sesuai dengan perjanjian kredit. Dalam hal ini jaminan

tersebut mempunyai dua fungsi yaitu pertama, sebagai pembayaran hutang

seandainya debitur tidak mampu membayar dengan jalan menguangkan atau menjual

jaminan tersebut. Kedua, sebagai akibat dari fungsi pertama ialah sebagai

faktor penentu jumlah kredit yang diberikan.

2. Prinsip-prinsip

5P

a. Party

(golongan)

Maksud

dari prinsip ini adalah bank menggolongkan calon debitur ke dalam kelompok

tertentu menurut character, capacity, dan capitalnya.

b. Purpose

(tujuan)

Maksud

dari tujuan di sini adalah tujuan pengamatan kredit yang diajukan, apa tujuan

yang sebenarnya dari kredit tersebut, apakah mempunyai aspek sosial yang

positif dan luas atau tidak. Dan bank masih harus meneliti apakah kredit yang

diberikan digunakan sesuai tujuan semula.

c. Payment

(sumber pembiayaan)

Setelah

mengetahui tujuan utama dari kredit tersebut maka hendaknya diperkirakan dan

dihitung kemungkinan-kemungkinan besarnya pendapatan yang akan dicapai.

Sehingga bank dapat menghitung kemampuan dan kekuatan debitur untuk membayar

kembali kreditnya serta menentukan cara pembayaran dan jangka waktu

pengembaliannya.

d. Profitability

(kemampuan untuk mendapatkan keuntungan)

Keuntungan

di sini maksudnya bukanlah keuntungan yang dicapai oleh debitur semata

melainkan juga kemungkinan keuntungan yang diterima oleh bank jika kredit yang

diberikan terhadap kreditur tertentu dibanding debitur lain atau dibanding

tidak memberikan kredit.

e. Protection

(perlindungan)

Perlindungan

maksudnya adalah untuk berjaga-jaga terhadap hal-hal yang tidak terduga maka

untuk melindungi kredit yang diberikan antara lain adalah dengan meminta

jaminan dari krediturnya.

3. Prinsip-Prinsip

3R

a. Return

(hasil yang dicapai) merupakan penilaian atas hasil yang akan dicapai oleh

perusahaan debitur setelah diberikan, apakah hasil tersebut dapat menutup

pengembalian pinjamannya serta bersamaan dengan itu kemungkinan pula usahanya

dapat berkembang terus atau tidak. Return di sini dapat pula diartikan

keuntungan yang akan diperoleh bank apabila memberikan kredit kepada pemohon.

b. Repayment

(pembayaran kembali) dalam hal ini harus menilai berapa lama perusahaan pemohon

kredit dapat membayar kembali pinjamannya sesuai kemampuan perusahaan serta

cara pembayarannya.

c. Risk

bearing Ability (kemampuan untuk menanggung risiko) dalam hal ini bank harus

mengetahui dan menilai sampai sejauh mana perusahaan pemohon kredit mampu

menanggung risiko kegagalan andaikata terjadi sesuatu yang tidak diinginkan.

2.3

Faktor-Faktor

yang Mempengaruhi Penyaluran Kredit

2.3.1

Dana

Pihak Ketiga

Menurut

Peraturan Bank Indonesia No. 10/19/PBI/2008 menjelaskan, “dana pihak ketiga

bank, untuk selanjutnya disebut DPK, adalah kewajiban bank kepada penduduk

dalam rupiah dan valuta asing.” Umumnya dana yang dihimpun oleh perbankan dari

masyarakat akan digunakan untuk pendanaan aktivitas sektor riil melalui penyaluran

kredit.

Dana-dana

yang dihimpun dari masyarakat (DPK) ternyata merupakan sumber dana terbesar

yang paling diandalkan oleh bank (bisa mencapai 80% - 90% dari seluruh dana

yang dikelola oleh bank) (Dendawijaya, 2005 : 49). Dana pihak ketiga terdiri

atas beberapa jenis, yaitu:

1. Tabungan

(Saving Deposit)

Tabungan

adalah simpanan pihak ketiga pada bank yang penarikannya hanya dapat dilakukan

menurut syarat – syarat tertentu. Semua bank diperkenankan untuk mengembangkan

sendiri berbagai jenis tabungan yang sesuai dengan kebutuhan masyarakat tanpa

perlu adanya persetujuan dari bank sentral (bank Indonesia).

2. Deposito

(Time Deposit)

Deposito

atau simpanan berjangka adalah simpanan pihak ketiga pada bank yang

penarikannya hanya dapat dilakukan dalam jangka waktu tertentu berdasarkan

perjanjian. Dilihat dari sudut biaya dana, dana bank yang bersumber dari

simpanan dalam bentuk deposito merupakan dana yang relatif mahal dibandingkan

dengan sumber dana lainnya, misalnya giro atau tabungan (Siamat dalam

Dendawijaya, 2005). Berbeda dengan giro, dana deposito akan mengendap di bank

karena para pemegang (deposan) tertarik dengan tingkat bunga yang ditawarkan

oleh bank dan adanya keyakinan bahwa pada saat jatuh tempo (apabila dia tidak

ingin memperpanjang) dananya dapat ditarik kembali. Terdapat berbagai jenis

deposito, yakni:

a. Deposito

berjangka,

b. Sertifikat

deposito, dan

c. Deposits

on call.

3. Giro

(demand deposit)

Giro

adalah simpanan pihak ketiga pada bank yang penarikannya dapat dilakukan setiap

saat dengan menggunakan cek, bilyet giro, dan surat perintah pembayaran lainnya

atau dengan cara pemindahbukuan. Dalam pelaksanaan, giro ditatausahakan oleh

bank dalam suatu rekening yang disebut ‘rekening koran’. Jenis rekening giro

ini dapat berupa:

a. Rekening

atas nama perorangan,

b. Rekening

atas nama suatu badan usaha/lembaga, dan

c. Rekening

bersama/gabungan.

2.3.2

Tingkat

Suku Bunga Kredit

Kasmir,

(2008:135) mengatakan bahwa bunga bank dapat diartikan sebagai balas jasa yang

diberikan oleh bank berdasarkan prinsip konvensional kepada nasabah yang

membeli atau menjual produknya. Bunga juga dapat diartikan sebagai harga yang

harus dibayar kepada nasabah (yang memiliki simpanan) dengan harga yang harus

dibayar oleh nasabah kepada bank (nasabah yang memperoleh pinjaman).

Suku

bunga merupakan salah satu faktor yang cukup menarik bagi pemilik dana untuk

menyimpan uangnya pada suatu bank. Tingkat suku bunga yang diberikan hendaknya

dapat bersaing dengan tingkat suku bunga yang diberikan bank lain. Tingkat suku

bunga biasanya dinyatakan dalam bentuk persentase dari jumlah yang dipinjamkan

dan dengan dasar tahunan.

Menurut

Kasmir, (2008:136), dalam kegiatan perbankan sehari-hari ada 2 (dua) macam

bunga yang diberikan kepada nasabahnya, yaitu:

1. Bunga

Simpanan

Bunga

simpanan yaitu bunga yang diberikan sebagai rangsangan atau balas jasa bagi

nasabah yang menyimpan uangnya di bank. Bunga simpanan merupakan harga yang

harus dibayar bank kepada nasabahnya. Sebagai contoh jasa giro, bunga tabungan

dan bunga deposito.

2. Bunga

Pinjaman

Bunga

pinjaman yaitu bunga yang diberikan kepada para peminjam atau harga yang harus

dibayar oleh nasabah peminjam kepada bank. Setiap masyarakat yang melakukan

interaksi dengan bank, baik itu interaksi dalam bentuk simpanan, maupun

pinjaman (kredit), akan selalu terkait, dan dikenakan dengan yang namanya

bunga.

Suku bunga ini merupakan rangsangan dari

bank agar masyarakat mau menanamkan dananya pada bank. Semakin tinggi suku

bunga simpanan, maka masyarakat akan semakin giat untuk menanamkan dananya pada

bank, dikarenakan harapan mereka untuk memperoleh keuntungan. Dan begitu

sebaliknya, semakin rendah suku bunga simpanan, maka minat masyarakat dalam

menabung akan berkurang sebab masyarakat berpandangan tingkat keuntungan yang

akan mereka peroleh di masa yang akan datang dari bunga adalah kecil.

Berbeda halnya dengan suku bunga

simpanan. Suku bunga pinjaman dikenakan pada masyarakat yang ingin meminjam

dana pada bank. Suku bunga kredit ini sangat bergantung dari jenis kredit yang

diinginkan. Semakin tinggi bank mengenakan suku bunga kredit, minat masyarakat

untuk meminjam kredit semakin berkurang, sebab mereka dihadapkan dengan jumlah

pembayaran kredit ditambah bunga yang tinggi. Dan ini memberatkan masyarakat

yang bersangkutan dalam meminjam kredit, dan melunasi kreditnya di masa yang

akan datang. Namun sebaliknya, apabila bank mengenakan suku bunga kredit

(pinjaman) yang rendah maka minat masyarakat dalam meminjam kredit bertambah

besar.

Agar keuntungan yang diperoleh dapat

maksimal, maka pihak manajemen bank harus pandai dalam menentukan besar

kecilnya komponen suku bunga. Menurut Kasmir (2008:137-140), faktor-faktor

utama yang mempengaruhi besar kecilnya penetapan suku bunga adalah sebagai

berikut:

1. Kebutuhan

Dana

Faktor

kebutuhan dana dikhususkan untuk dana simpanan, yaitu seberapa besar kebutuhan

dana yang diinginkan. Apabila bank kekurangan dana, sementara permohonan

pinjaman meningkat, yang dilakukan oleh bank agar dana tersebut cepat terpenuhi

adalah dengan meningkatkan suku bunga simpanan. Namun, peningkatan suku bunga

simpanan akan pula meningkatkan suku bunga pinjaman. Sebaliknya, apabila dana

yang ada dalam simpanan di bank banyak, sementara permohonan pinjaman sedikit,

maka bunga simpanan akan turun karena hal ini merupakan beban.

2. Target

Laba yang diinginkan

Faktor

ini dikhususkan untuk bunga pinjaman. Hal ini disebabkan target laba merupakan

salah satu komponen dalam menentukan besar kecilnya suku bunga pinjaman.

3. Kualitas

Jaminan

Kualitas

jaminan juga diperuntukkan untuk bunga pinjaman. Semakin likuid jaminan (mudah

dicairkan) yang diberikan, semakin rendah bunga kredit yang dibebankan dan

sebaliknya.

4. Kebijaksanaan

Pemerintah

Dalam

menentukan baik untuk bunga simpanan maupun bunga pinjaman bank tidak boleh

melebihi batasan yang sudah ditetapkan oleh pemerintah.

5. Jangka

Waktu

Faktor

jangka waktu sangat menentukan. Semakin panjang jangka waktu pinjaman, akan

semakin tinggi bunganya, hal ini disebabkan besarnya kemungkinan resiko macet

di masa mendatang. Demikian pula sebaliknya, jika pinjaman berjangka pendek,

bunganya relatif rendah.

6. Reputasi

Perusahaan

Reputasi

perusahaan juga sangat menentukan suku bunga terutama untuk bunga pinjaman.

Bonafiditas suatu perusahaan yang akan memperoleh kredit sangat menentukan

tingkat suku bunga yang akan dibebankan nantinya, karena biasanya perusahaan

yang bonafid kemungkinan resiko kredit macet di masa mendatang relatif kecil.

7. Produk

yang Kompetitif

Untuk

produk yang kompetitif, bunga kredit yang diberikan relatif rendah jika

dibandingkan dengan produk yang kurang kompetitif. Hal ini disebabkan produk

yang kompetitif tingkat perputaran produknya tinggi sehingga pembayarannya

diharapkan lancar.

8. Hubungan

Baik

Biasanya bunga pinjaman

dikaitkan dengan faktor kepercayaan kepada seseorang atau lembaga. Dalam

praktiknya, bank menggolongkan nasabah antara nasabah utama dan nasabah biasa.

Penggolongan ini didasarkan kepada keaktifan serta loyalitas nasabah yang

bersangkutan kepada bank. Nasabah yang memiliki hubungan baik dengan bank tentu

penentuan suku bunganya pun berbeda dengan nasabah biasa.

9. Persaingan

Dalam

kondisi tidak stabil dan bank kekurangan dana, sementara tingkat persaingan

dalam memperebutkan dana simpanan cukup ketat, maka bank harus bersaing keras

dengan bank lainnya. Untuk bunga pinjaman, harus berada di bawah bunga pesaing

agar dana yang menumpuk dapat tersalurkan, meskipun margin laba mengecil.

10. Jaminan

Pihak Ketiga

Dalam hal ini pihak

yang memberikan jaminan kepada bank untuk menanggung segala risiko yang dibebankan

kepada penerima kredit. Biasanya apabila pihak yang memberikan jaminan

bonafide, baik dari segi kemampuan membayar, nama baik, maupun loyalitasnya

terhadap bank, bunga yang dibebankan pun juga berbeda. Begitu pun sebaliknya.

2.3.3

Non

Performing Loan (NPL)

Kredit

bermasalah atau non performing loan adalah kredit yang mengalami kesulitan

dalam pelunasan. Menurut Siamat (dalam Hamonangan dan Siregar, 2009), “Non

performing loan atau sering disebut kredit bermasalah dapat diartikan sebagai

pinjaman yang mengalami kesulitan pelunasan akibat adanya faktor kesengajaan

dan atau karena faktor eksternal di luar kemampuan kendali debitur seperti

kondisi ekonomi yang buruk.” Apabila semakin tinggi rasio ini, maka semakin

buruk kualitas kredit bank karena semakin banyak pula jumlah kredit yang

bermasalah. Semakin tinggi jumlah kredit bermasalah juga akan membuat bank

enggan memberikan kredit dalam jumlah besar karena harus membentuk dana

penghapusan atas kredit bermasalah yang besar.

Tingkat

kesehatan bank merupakan hal yang penting yang harus diusahakan oleh manajemen

bank. Pengelola bank diharuskan memantau keadaan kualitas aktiva produktif yang

merupakan salah satu faktor yang mempengaruhi tingkat kesehatannya. Penilaian

terhadap kualitas aktiva produktif didasarkan pada tingkat kolektibilitas

kreditnya. Penggolongan kolektibilitas aktiva produktif sampai sejauh ini hanya

terbatas pada kredit yang diberikan. Ukuran utamanya adalah ketepatan

pembayaran kembali pokok dan bunga serta kemampuan debitur baik ditinjau dari

usaha maupun nilai agunan kredit yang bersangkutan.

Bank

sendiri sudah memiliki kriteria dalam memberi penilaian dan

menggolongkan kemampuan debitur, dalam

mengembalikan pembayaran pokok atau angsuran dan bunga sesuai dengan jangka

waktu yang telah disepakati, yang diatur dalam Surat Keputusan Direktur Bank

Indonesia Nomor 31/147/KEP/DIR tahun 1998. Dalam surat keputusan tersebut

kredit digolongkan menjadi lima yaitu lancar, dalam perhatian khusus, kurang

lancar, diragukan dan macet. Tingkat kolektibilitas kredit yang dianggap

bermasalah dan dapat mengganggu kegiatan operasional adalah kredit macet atau

dikenal dengan Non Performing Loan (NPL) yang mana merupakan persentase kredit

bermasalah (dengan kriteria kurang lancar, diragukan dan macet terhadap total

kredit yang disalurkan). NPL ini dapat juga diartikan sebagai pinjaman yanag

mengalami kesulitan pelunasan baik akibat faktor kesengajaan yang dilakukan

oleh debitur maupun faktor ketidaksengajaan yang berasal dari faktor luar.

Komponen

kredit bermasalah di atas merupakan kredit yang kolektibilitasnya digolongkan

ke dalam tingkat kurang lancar, diragukan, dan macet.

Bank

yang mengalami peningkatan penyaluran kredit akan memiliki kemungkinan adanya

Non Performing Loan yang meningkat sejalan dengan beban. Hal tersebut tentu

saja akan mempengaruhi pertumbuhan modal bank. Selain besarnya beban

operasional dan meningkatnya NPL yang dapat mempengaruhi pertumbuhan modal,

terdapat faktor lain yang mempengaruhi jumlah modal yaitu pembagian dividen

yang tidak seimbang dengan laba yang ditahan karena modal bersih bank

mencerminkan jumlah dana yang akan disalurkan kembali kepada masyarakat

.

2.3.4

Tingkat

Inflasi

Inflasi

adalah suatu proses meningkatnya harga-harga secara umum dan terus-menerus

berkaitan dengan mekanisme pasar yang dapat disebabkan oleh berbagai faktor

antara lain, konsumsi masyarakat yang meningkat, berlebihnya likuiditas di

pasar yang memicu konsumsi atau bahkan spekulasi, sampai termasuk juga akibat

adanya ketidaklancaran distribusi barang. Dengan kata lain, inflasi juga

merupakan proses menurunnya nilai mata uang secara kontinu. Inflasi adalah

proses dari suatu peristiwa, bukan tinggi-rendahnya tingkat harga. Artinya,

tingkat harga yang dianggap tinggi belum tentu menunjukan inflasi. Inflasi

adalah indikator untuk melihat tingkat perubahan, dan dianggap terjadi jika

proses kenaikan harga berlangsung secara terus-menerus dan saling

pengaruh-memengaruhi. Istilah inflasi juga digunakan untuk mengartikan

peningkatan persediaan uang yang kadangkala dilihat sebagai penyebab

meningkatnya harga.

Inflasi

dapat digolongkan menjadi empat golongan, yaitu:

1. inflasi

ringan terjadi apabila kenaikan harga berada dibawah angka 10% pertahun.

2. inflasi

sedang terjadi apabila kenaikan harga berada antara 10% - 30% pertahun.

3. inflasi

berat terjadi apabila kenaikan harga berada antara 30% - 100% pertahun.

4. Hiperinflasi

terjadi apabila kenaikan harga berada di atas 100% pertahun.

2.3.5

Tingkat

Resiko Kredit

Resiko

kredit yang dimaksud dalam penelitian ini adalah resiko ketidakpastian

(uncertainty). Faktor ketidakpastian akan menimbulkan spekulasi, dan setiap

usaha yang berupa spekulasi akan mengandung resiko yang tinggi karena segala

sesuatunya tidak dapat direncanakan terlebih dahulu dengan baik. Pemahaman resiko

kredit nantinya juga akan bermanfaat dalam penetapan suku bunga kredit misalnya

dengan semakin tinggi resiko suatu kegiatan usaha, maka sudah sepantasnyalah

suku bunga yang dibebankan kepada nasabah yang bersangkutan juga semakin tinggi.

Credit

Risk Ratio merupakan hasil perbandingan antara jumlah Penyisihan Pencadangan

Aktiva Produktif (PPAP) dengan total kredit yang diberikan oleh suatu bank.

Semakin tinggi resiko kredit maka bank akan cenderung bersifat hati-hati dalam

penyaluran kredit, ini terjadi pada kondisi ekonomi yang sedang lesu

(pertumbuhan ekonomi Minus). Hal ini berdampak pada penurunan kredit ke

masyarakat oleh bank.

2.4

Kajian Penelitian Sejenis

Tabel

2.1

Kajian

Penelitian Sejenis

No

|

Nama

Peneliti

|

Judul

Penelitian

|

Variabel

yang Dipakai

|

Hasil

Penelitian

|

1

|

Muammil Sun’an dan David Kaluge (2007)

|

Faktor-faktor yang Mempengaruhi

Penyaluran Kredit Investasi di Indonesia

|

Variabel dependen : Penyaluran Kredit

Investasi

Variabel Independen : Dana Pihak

Ketiga, Suku Bunga Kredit, Tingkat Inflasi

|

Hasil penelitian menunjukan bahwa dana

pihak ketiga dan suku bunga kredit berpengaruh positif terhadap penyaluran

kredit investasi, kemudian tingkat inflasi berpengaruh negatif terhadap

penyaluran kredit investasi.

|

2

|

Mohamad Hasanudin dan Prihatiningsih

|

Analisis Pengaruh Dana Pihak Ketiga,

Tingkat Suku Bunga Kredit, Non Performing Loan, Tingkat Inflasi terhadap

Penyaluran Kredit Bank Perkreditan Rakyat (BPR) Di Jawa Tengah

|

Variabel dependen : Penyaluran Kredit

Variabel independen : Dana Pihak

Ketiga, Tingkat Suku Bunga Kredit, Non Performing Loan, Tingkat Inflasi,

Tingkat Resiko Kredit.

|

Hasil penelitian menunjukan bahwa dana

pihak ketiga, non performing loan, tingkat inflasi berpengaruh positif

terhadap penyaluran kredit BPR di Jawa Tengah, kemudian tingkat suku bunga

kredit dan tingkat resiko kredit berpengaruh negatif terhadap penyaluran

kredit BPR di Jawa Tengah.

|

BAB

III

METODE

PENELITIAN

3.1

Objek

Penelitian

Objek

penelitian yang digunakan merupakan perusahaan perbankan yang terdaftar di Bank

Indonesia yang masuk dikelompok bank persero yaitu :

1.

PT Bank Mandiri (Persero) Tbk,

2.

PT Bank Negara Indonesia (Persero) Tbk,

3.

PT Bank Rakyat Indonesia (Persero) Tbk,

4.

PT Bank Tabungan Negara (Persero) Tbk.

3.2

Metode

Pengumpulan Data

Untuk

mendapatkan data serta informasi yang lengkap, tepat, dan akurat sebagai dasar

dari penulisan ilmiah ini, maka penulis menggunakan dua metode penelitian :

3. Penelitian

Lapangan (Field Research)

Metode yang dipergunakan penulis

dalam mendapatkan data yang diperoleh dari Bank Indonesia serta website: www.bi.go.id

dan jurnal ekonomi yang terkait dengan bahasan ini.

4. Studi

Pustaka (Library Research)

Melalui metode ini penulis berusaha

mengumpulkan data teoritis yang bersumber dari buku-buku, literature maupun

bacaan-bacaan lainnya yang berhubungan dengan penulisan ilmiah ini, sehingga

diperoleh gambaran tentang data yang berkaitan dengan pembahasan dalam

penulisan ilmiah ini.

3.3

Variabel

Penelitian

Variabel- variabel

penelitian ini terdiri dari satu variabel dependen (Y) dan lima variabel

independen (X), yaitu sebagai berikut:

1.

Variabel Dependen (Y)

Variabel dependen atau terikat merupakan

variabel yang dipengaruhi oleh variabel bebas (independen). Variabel dependen

yang digunakan dalam penelitian ini adalah Penyaluran kredit modal kerja.

2.

Variabel Independen (X)

Variabel independen atau bebas merupakan

variabel yang mempengaruhi variabel terikat (dependen). Variabel independen

yang digunakan dalam penelitian ini, yaitu:

·

X1

: Dana Pihak Ketiga

·

X2 : Tingkat suku bunga kredit

·

X3 : Non performing loan (NPL)

·

X4

: Tingkat inflasi

·

X5 : Tingkat resiko kredit

Tabel 3.1.

Operasionalisasi Variabel

Penelitian

No

|

Variable

|

Konsep

Variable

|

Indikator

Variable

|

Skala

|

1

|

Dana Pihak Ketiga ( X1)

|

Penggambaran penghimpunan dana.

|

Angka simpanan nasabah dari

laporan keuangan tahunan bank pada tahun 2005-2012

|

Rasio

|

2

|

Tingkat Suku Bunga Kredit (X2)

|

Penggambaran

harga yang harus dibayar oleh debitur.

|

Prosentase suku bunga kredit modal

kerja tahunan pada tahun 2005-2012

|

Rasio

|

3

|

Non Performing Loan (X3)

|

Prosentase kredit yang mengalami

kesulitan dalam pelunasan.

|

Prosentase kredit macet dari

laporan keuangan pertahun dari tahun 2005-2012

|

Rasio

|

4

|

Tingkat Inflasi (X4)

|

Jumlah uang yang

beredar dimasyarakat

lebih banyak dari pada

jumlah barang yang

akan mengakibatkan

kenaikan harga-harga

barang.

|

Indeks Harga

Konsumen

(IHK) yang

ditebitkan oleh

BI pada tahun 2005-2012.

|

Rasio

|

5

|

Tingkat Resiko Kredit (X5)

|

Hasil

perbandingan antara jumlah Penyisihan Pencadangan Aktiva Produktif (PPAP)

dengan total kredit yang diberikan oleh suatu bank.

|

Prosentase dari PPAP/total kredit

dari laporan keuangan tahunan bank tahun 2005-2012.

|

Rasio

|

6

|

Penyaluran Kredit Modal Kerja (Y)

|

Kredit

yang digunakan untuk keperluan meningkatkan produksi dalam operasionalnya.

|

Angka kredit modal kerja dari

laporan tahunan bank tahun 2005-2012.

|

Rasio

|

3.4

Hipotesis

Berdasarkan latar

belakang masalah yang telah diungkapkan karena itu penulis membuat hipotesis

yang pada akhirnya akan menjadi hasil akhir atau kesimpulan dari penulisan ini.

Adapun hipotesis tersebut adalah sebagai berikut :

Ho : Tidak Adanya pengaruh DPK, SBK, NPL,

tingkat inflasi, resiko kredit terhadap penyaluran kredit modal kerja secara

simultan maupun parsial.

Ha : Adanya pengaruh DPK, SBK, NPL, tingkat

inflasi, resiko kredit terhadap penyaluran kredit modal kerja secara simultan

maupun parsial.

3.5

Alat

Analisis

Dalam penelitian ini untuk

mendapatkan hasil yang nyata maka, digunakan metode analisis statistik

inferensial yakni merupakan bidang ilmu statistik yang mempelajari cara-cara

penarikan suatu kesimpulan dari suatu populasi tertentu berdasarkan sebagian

data (sampel). Untuk itu metode yang digunakan adalah uji asumsi klasik dan

regresi linier berganda dengan pengolah data statistik SPSS adalah :

3.5.1

Uji

Asumsi Klasik

Model

analisis regresi berganda dapat dijadikan sebagai alat estimasi jika asumsi

model regresi berganda tidak bias dan mempunyai varians minimum yang telah

dipenuhi. Model regresi berganda telah memenuhi persyaratan Best Linier Unbiased Estimator (BLUE),

yakni tidak terdapat multikolinearitas, autokolerasi, dan heteroskedastisitas.

Untuk mengetahui apakah persyaratan BLUE ini dipenuhi atau tidak, dapat diuji

dengan menggunakan uji asumsi klasik.

Untuk

itu pengujian harus memenuhi asumsi yaitu :

1. Uji Normalitas

Untuk

mengetahui kenormalan distribusi data maka digunakannya uji normalitas. Jika

analisis menggunakan metode parametrik, maka persyaratan normalitas harus

terpenuhi yaitu data berasal dari distribusi yang normal. Jika data tidak

berdistribusi normal, maka metode alternatif yang bisa digunakan adalah

statistik non parametrik.Uji normalitas yang digunakan dalam penelitian ini One-Sample Kolmogorov-Smirnov Test

dengan tingkat signifikansi sebesar 0,05.

Dasar pengambilan keputusan pada uji

Kolmogorov-Smirnov (K-S), yaitu:

a.

Jika nilai probabilitas nilai

signifikansi > 0,05 berarti data residual berdistribusi normal.

b.

Jika nilai probabilitas nilai

signifikansi < 0,05 berarti data residual tidak berdistribusi normal.

2. Uji Multikolinieritas

Adanya

korelasi yang tinggi antar variabel dinamakan multikolinieritas. Untuk melihat

adanya multikolinieritas dapat digunakan nilai Tolerance dan VIF (Variance Inflation Factor) dengan rumus

sebagai berikut :

Dimana,

·

Tolerance < 0,10 mengindikasikan

tidak ada korelasi yang signifikan antar variabel prediktor; Tolerance >

0,10 mengindikasikan bahwa ada korelasi antar variabel predictor.

·

VIF < 10 mengindikasikan tidak ada

korelasi yang signifikan antar variabel prediktor; VIF > 10 mengindikasikan

bahwa ada korelasi antar variabel predictor.

3. Uji Autokorelasi

Tidak

adanya autokolerasi menunjukkan tidak adanya korelasi antar anggota serangkaian

observasi yang disusun menurut urutan waktu (data time series) atau menurut

urutan ruang (data cross sectional) atau korelasi pada dirinya sendiri. Untuk

mengatasi masalah autokorelasi, digunakan metode Durbin-Watson Statistic. Prosedur pengujian metode Durbin-Watson adalah aebagai berikut :

a.

Pengujian dilakukan dengan membandingkan

nilai uji Durbin-Watson dengan nilai

batas atas (dU) dan nilai batas bawah (dL).

Dengan

ketentuan sebagai berikut :

·

Jika DW < dL

: Terjadi masalah autokorelasi yang

positif yang

perlu perbaikan.

·

Jika dL < DW < dU

: Ada masalah autokorelasi positif tetapi

lemah, dimana perbaikan akan lebih

baik.

·

Jika dU < DW < 4-dU

: Tidak ada masalah autokorelasi.

·

4-dU < DW < 4-dL : Masalah autokorelasi lemah, dimana

dengan perbaikan akan lebih baik.

·

4-dL < DW : Masalah autokorelasi serius.

Ket : DW = nilai statistik uji

Durbin-Watson hasil perhitungan

dU = batas atas tabel durbin-Watson bounds pada

suatu n dan k tertentu

dL = batas bawah tabel Durbin-Watson bounds

pada suatu n dan k tertentu.

n = banyaknya pengamatan

k =

banyaknya variabel bebas dalam model regresi

4. Uji Heteroskedastisitas

Heteroskedastisitas merupakan suatu

keadaan yang mana kesalahan pengganggu (error)

dari setiap variabel bebas semuanya mempunyai variance yang tidak sama.

Heteroskedastisitas muncul bila variance dari gangguan tidak konstan untuk

seluruh pengamatan atas variabel independen. Cara untuk mendeteksi kehadiran

heteroskedastisitas antara lain dengan menggunakan uji Glejser yang mengusulkan

untuk meregres nilai absolut residual terhadap variabel independen dan melihat

grafik penyebaran dari residual regresi. Salah satu cara lain yang juga dapat

digunakan untuk mendeteksi heteroskedastisitas adalah dengan menggunakan grafik

scatter plot.

3.5.2

Uji

Statistik Analisis Regresi Linier Berganda

Regresi

berganda adalah analisis regresi dengan menggunakan dua atau lebih variabel

bebas.

Dengan persamaan : Y =

a + b1X1 + b2X2 + b3X5

+ b4X4 + b5X5 + e

Dimana :

Y :

Perubahan penyaluran kredit modal kerja periode t

a

: Koefisien konstanta

b1-5 : Koefisien regresi

X1

: Perubahan DPK periode t

X2 : Perubahan SBK periode t

X3 : Perubahan NPL periode t

X4 : Perubahan Tingkat Inflasi periode t

X5 : Perubahan Resiko Kredit periode t

e

: residual

1.

Penentuan

Koefisien Determinasi (Adjusted R2)

Untuk

mengetahui seberapa besar variabel bebas (independen) bisa menjelaskan variabel

terikat (dependen), maka perlu diketahui nilai koefisien determinasi (R2), dalam hal ini digunakan

adjusted R2 karena nilai

variabel bebas yang diukur terdiri dari nilai rasio absolut dan nilai

perbandingan. Nilai R2 terletak antara 0 dan 1 makin besar nilai R2,

berarti semakin tidak tepat garis regresi tersebut mewakili data dari hasil

observasi. Jika nilai R2 = 1, pendekatan tersebut terdapat kecocokan

sempurna dan jika nilai R2 = 0, tidak ada kecocokan pendekatan.

Koefisien ini juga digunakan untuk mengukur besarnya kontribusi dari jumlah

variabel terikat yang diterangkan oleh regresi atau untuk mengukur besarnya

sumbangan dari variabel bebas terhadap naik turunnya nilai variabel terikat.

2.

Uji

F

Uji ini merupakan pengujian terhadap koefisien regresi secara

bersama-sama (simultan).

·

Ho : β1 = β2 = β3

= β4 = β5 = 0, artinya bahwa diduga tidak terdapat

pengaruh secara bersama-sama (simultan) dari seluruh variabel bebas (DPK, SBK,

NPL, tingkat inflasi, resiko kredit) terhadap variabel terikat (penyaluran

kredit modal kerja).

·

Ha : β1 = β2 = β3

= β4 = β5 = 0, artinya bahwa diduga terdapat

pengaruh secara bersama-sama (simultan) dari seluruh variabel bebas (DPK, SBK,

NPL, tingkat inflasi, resiko kredit) terhadap variabel terikat (penyaluran kredit

modal kerja).

Yakni melihat pengaruh dari seluruh variabel bebas

terhadap variabel terikat.

Sedangkan untuk menentukan Ftabel

digunakan taraf signifikan sebesar 5% selanjutnya dilihat apabila Fhitung lebih besar dari Ftabel (Fhitung

> Ftabel), maka terdapat pengaruh yang signifikan dari variabel

bebas secara simultan atau bersama terhadap variabel terkait, atau dengan kata

lain Ho ditolak dan Ha diterima. Sebaliknya jika Fhitung kurang dari

Ftabel (Fhitung < Ftabel), maka Ho diterima

dan hipotesis Ha ditolak, artinya tidak terdapat pengaruh nyata secara simultan

dari variabel bebas terhadap variabel terikat.

3.

Uji

T (t test)

Uji

ini digunakan untuk menguji koefisien regresi secara parsial dari variabel

bebas terhadap variabel terikat, dimana hipotesis yang digunakan adalah sebagai

berikut:

·

Ho

: β1 = 0, artinya diduga tidak terdapat pengaruh yang

signifikan dari seluruh variabel bebas Xi

terhadap variabel terikat Y.

·

Ha

: βi ≠ 0, artinya diduga terdapat pengaruh yang signifikan

dari seluruh variabel bebas Xi

terhadap variabel terikat Y.

Keputusan

untuk menolak atau menerima Ho adalah

dengan membandingkan antara nilai thitung dengan ttabel

dengan taraf sig 5%. Penarikan simpulan pada uji ini didasarkan pada:

-

Jika thitung > ttabel,

Ho ditolak

-

Jika thitung < ttabel,

Ha diterima

3.6

Kerangka

Pemikiran

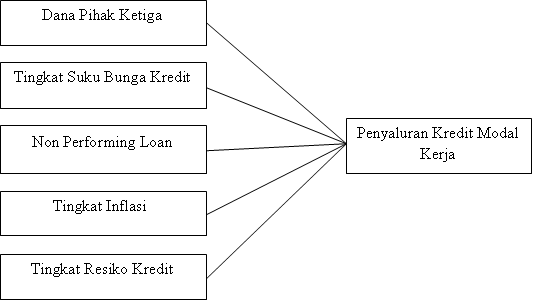

Gambar 3.1

Kerangka Pemikiran

Variabel

Independen Variabel Dependen

DAFTAR

PUSTAKA

Dendawijaya,

Lukman, 2005. Manajemen Perbankan. Edisi Kedua. Cetakan kedua. Jakarta: Ghalia

Indonesia.

Hamonangan,

Reynaldo dan Hasan Sakti Siregar, 2009. Pengaruh Capital Adequancy Ratio, Debt

to Equity Ratio, Non Performing Loan, Operating Ratio dan Loan to Deposit Ratio

etrhadap Return On Equity (ROE) Perusahaan Perbankan yang Terdaftar di Bursa

Efek Indonesia, Jurnal Akuntansi 13, Universitas Sumatera Utara, Medan.

Hasanudin,

Mohamad dan Prihatiningsih. Analisis pengaruh Dana Pihak Ketiga, Tingkat suku

bunga kredit, Non Performing Loan, dan Tingkat Inflasi terhadap penyaluran

kredit Bank Perkreditan Rakyat (BPR) Di Jawa Tengah.

Kasmir,

2006. Bank dan Lembaga Keuangan Lainnya. Cetakan kelima, Jakarta: PT Raja

Grafindo Persada.

Kasmir,

2008. Bank dan Lembaga Keuangan Lainnya. Edisi Revisi, Jakarta: PT RajaGrafindo

Persada.

Keputusan

Direksi Bank Indonesia No 31/147/KEP/DIR Tahun 1998 tentang Kualitas Aktiva

Produktif.

Muamil

Sun’an dan David Kaluge, 2007. “Faktor-faktor yang Mempengaruhi Penyaluran

Kredit Investasi di Indonesia (Pendekatan Error Correction Model, ECM)”. Jurnal

Keuangan dan Perbankan XI No.2 Hal 347-361.

PBI

No.10/19/PBI/2008 Tentang Giro Wajib Minimum Bank Umum pada Bank Indonesia

dalam Rupiah.

Rahmat

Firdaus, 2004. Manajemen Perkreditan Bank Umum. Bandung : Alfabeta.

Taswan,

2006. Manajemen Perbankan. Yogyakarta : UPP AMP YKPN

Undang-undang

No. 7 tahun 1992 Tentang Perbankan.

Undang-undang

No. 10 tahun 1998 Tentang Perbankan.